Finanční trhy vyčkávají

Po bouřlivém 1. čtvrtletí 2023 došlo v dubnu na finančních trzích k mírnému útlumu. Investoři bedlivě vyčkávají, jakým směrem se dále vydá jak ekonomická aktivita, tak zejména míra inflace a s tím spojené další kroky centrálních bank. V USA přetrvávají dozvuky problémů v bankovním sektoru a veřejný sektor znovu naráží na dluhový strop. Akcie i přes solidní výsledkovou sezónu převážně stagnovaly a obdobně na tom byly i dluhopisy.

Hlavní makroekonomická čísla v dubnu působila na trzích rozporuplným dojmem. Na jednu stranu pokračuje ochlazování ekonomické aktivity, na druhou stranu je trh práce i nadále velmi silný, což poskytuje důvod pro další zvýšení sazeb centrálních bank (zejm. FED, ECB). Ty tak musí více než kdy jindy balancovat na tenké hraně mezi dalším přibrzděním ekonomik pomocí dodatečného růstu úrokových sazeb výměnou za zkrocení inflace, která se i nadále drží tvrdohlavě vysoko (hlavně její jádrová složka), byť nabrala v posledních měsících již sestupný trend. Vidle do rozhodování centrálních bank navíc hodily přetrvávající problémy v americkém bankovním sektoru a potenciální riziko zadření úvěrového kanálu (tzv. credit crunch).

Vývoj indexu implikované volatility za poslední rok

Uklidnění na trzích potvrzuje i index implikované volatility VIX známý též jako index strachu, který v dubnu poklesl na nejnižší hodnoty za poslední rok. Vzhledem k turbulentnímu ekonomickému vývoji v posledním roce se tak jistě nabízí otázka, zdali se nejedná o pověstné ticho před bouří.

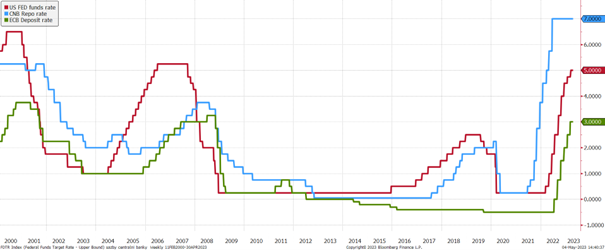

Vývoj základních sazeb v USA, EMU a České republice

Všechna důležitá měnově-politická zasedání se odehrají až začátkem května a konsensus je nastaven na růst úrokových sazeb FEDu o dalších, a pravděpodobně posledních, 25 bps do pásma 5-5,25 %. U Evropské centrální banky se očekává zvýšení o dalších 25-50 bps. Česká národní banka své sazby pravděpodobně nezvedne, byť jestřábí hlasy v bankovní radě začaly sílit, a to zejména díky silnému mzdového vývoji v některých odvětvích, což zvyšuje riziko spuštění mzdově-inflační spirály. Proinflační impulz do české ekonomiky dodává i hrozivý vývoj deficitu státního rozpočtu v posledních měsících.

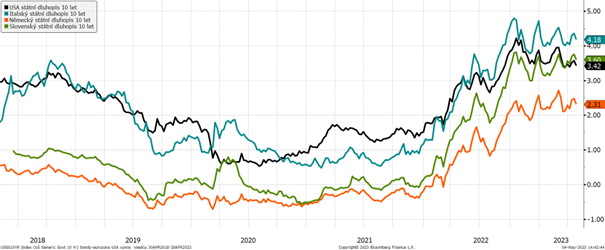

Výnosy 10letých státních dluhopisů vybraných zemí eurozóny a USA za posledních 5 let

Trhy kratších dluhopisů začaly v dubnu opět zaceňovat možnost dalšího růstu úrokových sazeb FEDu a ECB, přičemž ještě v březnu pod vlivem bankovní mini krize spíše sílily sázky na jejich rychlý pokles v druhé polovině tohoto roku. Meziměsíční pohyb dlouhých výnosů napříč regiony nebyl v dubnu nijak výrazný a spíše stagnoval v očekávání budoucího poklesu inflace a hlubšího ekonomického útlumu. U amerických treasuries dokonce došlo k poklesu dlouhých výnosů o cca 14 bps. Celkově se opět prohloubila inverze hlavních výnosových křivek.

Že se investoři příliš nehnali do rizikovějších aktiv ukazuje i spread mezi méně kvalitními a kvalitními dluhopisy eurozóny (např. Itálie vs. Německo), který zůstal v dubnu více méně stabilní, když meziměsíčně vzrostl o cca 5 bps.

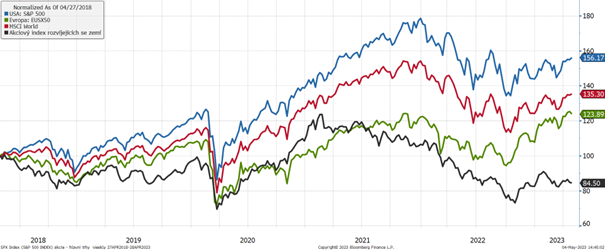

Vývoj vybraných akciových indexů za posledních 5 let

V druhé polovině dubna se evropské akcie krátce a plíživě dostaly na nové maximum za poslední roky a podtrhly tak růstový maraton od konce září minulého roku. Americké akcie po většinu dubna hledaly směr, který rozproudily až solidní výsledky velkých technologických firem. Např. cena akcie Meta Platforms po výsledcích vystřelila o skoro 14 % výše, u Microsoftu pak o zhruba 10 %. Regionálním vítězem se v dubnu staly středoevropské akcie, které se doslova utrhly ze řetězu a připsaly meziměsíčně 9,5 %. Emerging markets v čele s asijskými akciemi v dubnu mírně poklesly. Výsledková sezóna za 1. kvartál 2023 ukázala prozatím až pozoruhodnou odolnost korporátních zisků, na které by stále více měly negativně působit zejména vysoké úrokové sazby a klesající spotřebitelská poptávka. K největším pozitivním překvapením u zisků došlo v USA u cyklických sektorů jako spotřební zboží nebo materiály, u evropských akcií se rovněž dařilo cyklickým sektorům.

Vývoj kurzu dolaru vůči euru za 5 let

Euro pokračovalo v posilování vůči americkému dolaru podpořené dalším snižováním úrokového diferenciálu mezi americkými a eurovými sazbami. Zatímco v Evropě byl úpadek banky Credit Suisse relativně rychle zažehnán, v USA problémy mezi menšími bankami přetrvávají i nadále. Popularitě dolaru rozhodně nepřidalo ani riziko dosažení dluhového stropu USA.

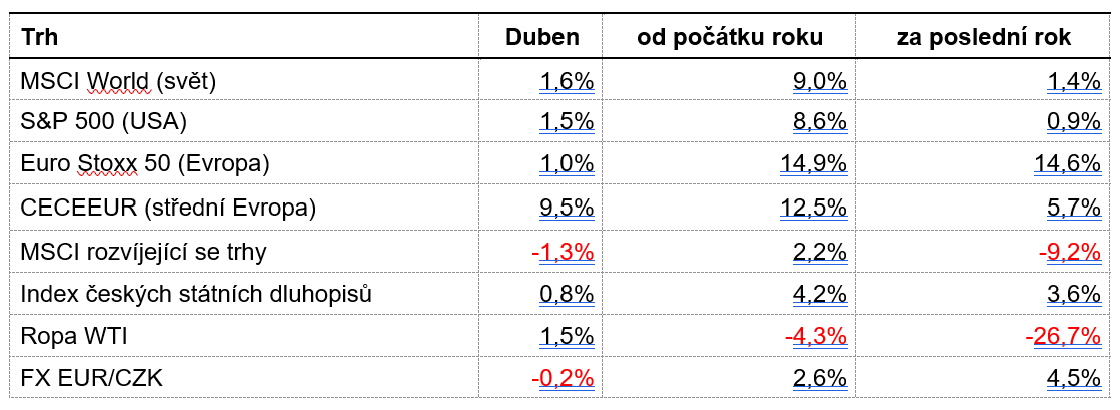

Optikou finančních indexů

Akcie starého kontinentu si připsaly od začátku roku již dvouciferný růst a jsou prozatím jasným vítězem letošního roku. Naopak otloukánkem jsou letos akcie rozvíjejících se trhů, které připsaly prozatím něco málo přes 2 %. Zatímco na akciových trzích vládne letos čirý optimismus, odlišný obrázek poskytují komoditní a dluhopisové trhy, kdy např. vývoj ceny ropy v posledních měsících signalizuje naopak hlubší recesi.

Výhled

Jak akciové, tak dluhopisové trhy se i nadále nacházejí v poměrně složitém období, byť by se to na první pohled nemuselo zdát, jelikož od začátku roku převládá na trzích pozitivní nálada. Nad inflací jako hlavním strašákem finančních trhů v uplynulém roce rozhodně není vyhráno. V ekonomikách se začínají kumulovat negativní efekty vyvolané raketovým růstem úrokových sazeb centrálních bank v uplynulém roce. U jednotlivých tříd aktiv jsou zaceněna diametrálně odlišná očekávání ohledně budoucího ekonomického vývoje. Akciové trhy i nadále drží pozitivní vyhlídky směrem k dalšímu vývoji jak úrokových sazeb, tak korporátních zisků. Dluhopisové a komoditní trhy naopak předpokládají mnohem větší ekonomické zpomalení.

Na relativní bázi jsou akcie vůči dluhopisům drahé. Portfolia fondů jsou nastavena defenzivně s větší alokací hotovosti pro nákupy při případných korekcích. Oproti trhům neočekáváme až tak rychlý pokles úrokových sazeb v druhé polovině roku z důvodu perzistentní inflace, která bude klesat pomaleji, než předpokládá trh.

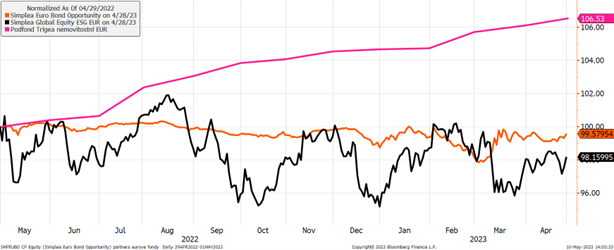

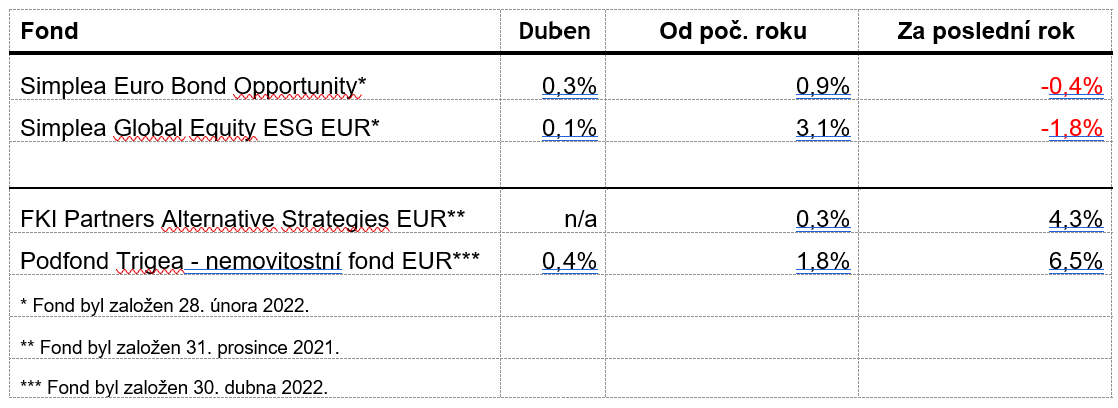

Výkonnost eurových fondů řízených v Partners za poslední rok

Fondy denominované v EUR dpsahují letos kladné výkonnosti. Dluhopisový fond Simplea Euro Bond Opportunity připsal za duben 0,3 % a od začátku roku již necelé 1 %. Naproti tomu akciový fond Simplea Global Equity ESG EUR je od začátku roku již o více než 3 % v plusu.

Autor: Ondřej Slezáček, portfolio manažer, Partners investiční společnost