Říjen překvapil všudypřítomným optimismem

Kdo by se nadál, že se v říjnu i přes záplavu relativně negativních zpráv dostanou akcie na nová maxima. Překvapení bylo i na straně dluhopisových trhů, kde snížení základní sazby americkým FEDem a obecně horší makroekonomická čísla nestačily udržet výnosy na původních úrovních a výnosová křivka se překvapivě posunula výše.

Svým způsobem byl klid pouze v České republice, kde se víceméně nic nedělo. Veškeré indicie, které po troškách pouští Česká národní banka, ukazují, že se ani nic dít nebude a základní sazba zůstane na přívětivých 2 %. Investory v české koruně určitě potěšilo posilování koruny vůči dolaru i euru.

Negativních zpráv nebylo málo…

A přitom negativních zpráv nebylo málo. Je veřejným tajemstvím, že Německo se nejspíše ponoří do technické recese. Naznačily to nejčerstvější čísla z průmyslu, kde objednávky klesly meziročně o -0,6 %. Pozitivně nevyzněla ani analýza Mezinárodního měnového fondu, který snížil prognózu celosvětového růstu HDP z 3,2 % na 3,0 %.

Také v USA nikdo neskákal radostí, když se index nákupních manažerů tzv. ISM index ponořil hlouběji pod neutrální úroveň 50 a dosáhl 10letých minimálních hodnot. To byl také jeden z několika faktorů, které dotlačily americkou centrální banku k již 3. snížení klíčové sazby na hodnotu 1,75 %. Tento krok potvrdil, že i americký FED vnímá určité zpomalení a chce americkou ekonomiku podpořit. Po tomto snížení se stala Česká republika zemí s nejvyšší úrokovou sazbou mezi vyspělými zeměmi.

…ale dobrou náladu nezkazily

Ač je to neuvěřitelné, ani jedna výše uvedená zpráva nezkazila optimismus panující na trzích, Ceny akcií mířily i nadále svižně nahoru, a to za sebou mají velice vydařená 3 čtvrtletí. Na pozitivnější notu hrál především další odklad Brexitu s větší pravděpodobností uzavření dohody. Také zveřejněný růst HDP v USA byl o několik desetin lepší, než se čekalo. Když se k tomu přidá mnohem lepší report z trhu práce a dobré zprávy ohledně obchodní dohody mezi USA a Čínou, není divu, že americké akcie dosáhly nových maximálních hodnot.

V Evropě se loučil se svojí funkcí guvernér ECB Mario Draghi a potvrdil, že od listopadu začne znovu výkup dluhopisů jako další krok evropské měnové politiky. Překvapivě ani toto vyjádření, horší makroekonomická čísla či snížení sazeb v USA neudržely dluhopisové výnosy na původních hodnotách a posunuly se výše o 20 až 30 bazických bodů.

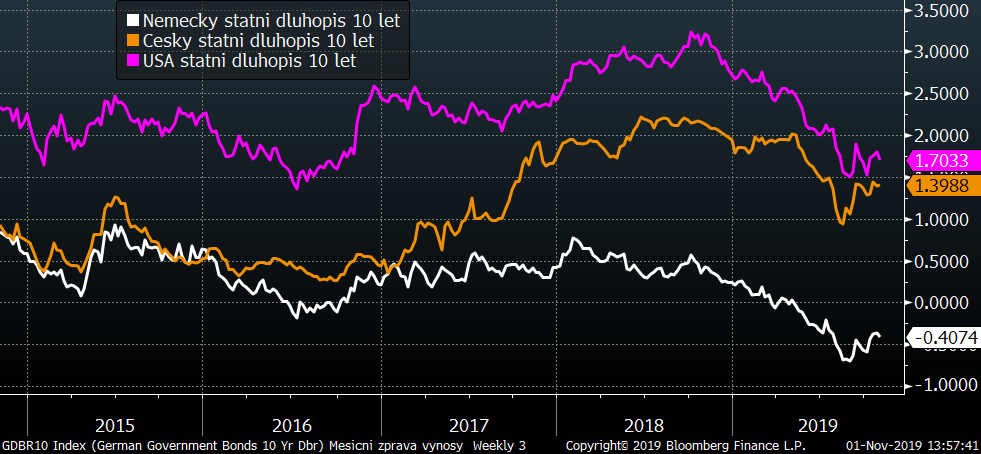

Výnosy vybraných 10-ti letých státních dluhopisů za posledních 5 let

Na grafu je názorně vidět mírný nárůst výnosů od minim, které byly dosaženy celosvětově v září. Německý dluhopis se však i nadále utápí v záporných hodnotách.

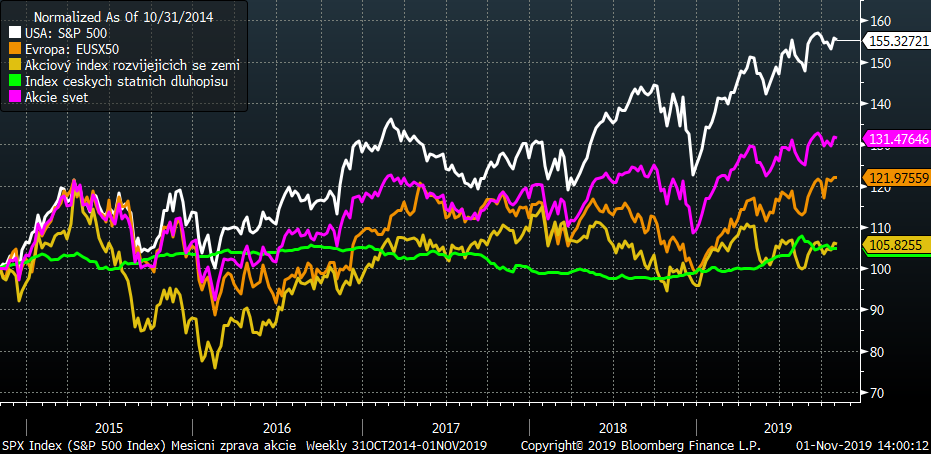

Vývoj některých finančních indexů za posledních 5 let

Ceny akcií pokračovaly i nadále v růstu. Zářijová minikorekce je za námi, i meziročně jsou akcie výše, a to je vidět více jak desetiprocentní propad na konci roku.

Kurz koruny k euru za posledních 5 let

Optimistická nálada se přelila i do měnových trhů a česká koruna posilovala jak vůči dolaru, tak vůči euru.

Optikou finančních indexů

|

Trh |

Říjen |

Od počátku roku |

Za poslední rok |

|

MSCI World (svět) |

+2,5 % |

+18,6 % |

+10,5 % |

|

+2,0 % |

+21,2 % |

+12,2 % |

|

|

+1,0 % |

+20,1 % |

+12,7 % |

|

|

CECE EUR (střední Evropa) |

+4,3 % |

+1,4 % |

+2,6 % |

|

MSCI rozvíjející se trhy |

+4,1 % |

+7,9 % |

+9,0 % |

|

Index českých státních dluhopisů |

-0,1 % |

+6,0 % |

+7,3 % |

|

Ropa WTI |

+0,2 % |

+19,3 % |

-17,0 % |

|

FX CZK/EUR |

+1,2 % |

+0,8 % |

+1,6 % |

Letošní nárůsty cen akcií jsou impozantní, a dokonce i výsledek za posledních 12 měsíců, tj. včetně korekce v prosinci, ukazuje zajímavá kladná čísla. Jediný záporný výsledek se za říjen týká dluhopisových trhů, kde se projevil vliv vyšších výnosů.

Výhled

Akciové trhy mají za sebou velice pozitivní rok a je otázkou za milión, zda se kumulace negativních zpráv nakonec neprojeví prudkou korekcí jako na konci minulého roku. Proto jsme spíše defenzivní a ke konci roku postupně realizujeme zisky, jak z akciových, tak z dluhopisových trhů.

Podobně to vypadá s optimismem u kurzu koruny, která vcelku náhle posílila z hodnoty kolem 26 CZK/EUR na 25,50 CZK/EUR, což jsou skoro 2 %. Obáváme se, že by se tento výkyv mohl velice rychle otočit.

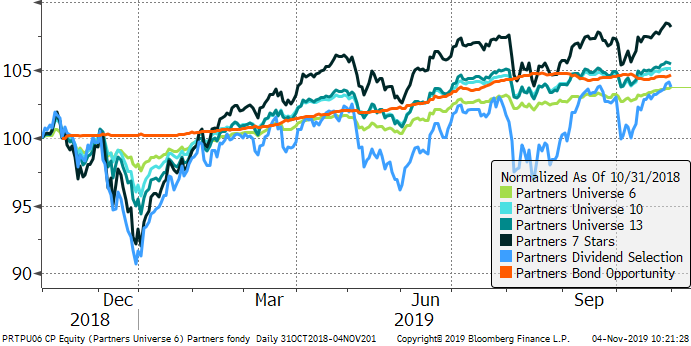

Výkonnost fondů Partners za poslední rok

|

Fond |

Říjen |

Od počátku roku |

Za poslední rok |

|

Partners Bond Opportunity |

+0,1 % |

+4,4 % |

+4,6 %* |

|

Partners Universe 6 |

+0,5 % |

+5,8 % |

+3,7 % |

|

Partners Universe 10 |

+0,4 % |

+8,9 % |

+5,1 % |

|

Partners Universe 13 |

+0,5 % |

+10,5 % |

+5,4 % |

|

Partners 7 Stars |

+0,9 % |

+16,0 % |

+8,2 % |

|

Partners Dividend Selection |

+0,7 % |

+13,2 % |

+3,7 % |

*Fond byl založen 14. listopadu 2018.

Nárůst akciových trhů posunul výše ceny podílových listů čistě akciových fondů Partners 7 Stars i Partners Dividend Selection, jejichž výkonnost od začátku roku dosahuje 16 %, resp. 13 %. Mírný pokles dluhopisové části smíšených portfolií pokryly vyšší ceny dynamických částí a hodnota smíšených fondů tedy také rostla.

V souladu s růstem cen akcií klesaly rizikové přirážky korporátních dluhopisů, což zase pomohlo konzervativnímu fondu Partners Bond Opportunity eliminovat obecný růst výnosů a zhodnotit nepatrně majetek klientů.

Autor: Martin Mašát, portfolio manažer, Partners investiční společnost