Konec růstu úrokových sazeb na dohled

Červenec byl úspěšný pro všechny třídy aktiv. Akciové trhy ve všech regionech rostly a dařilo se i dluhopisům. Analytiky překvapila horší data z německé ekonomiky a Bank of Japan udělala první krok k normalizaci své ultra expanzivní měnové politiky. Investoři se i nadále zaměřují na hlavní centrální banky, které jsou, zdá se, na konci cyklu zvedání úrokových sazeb. Koruna dále oslabila vůči euru a ropa připsala dvouciferný meziměsíční růst.

Makroekonomická data v červenci ukázala nadále velice silnou kondici americké ekonomiky s čísly HDP značně nad odhady, kdy příjemně překvapila zejména složka investic a spotřeby, která i přes mezikvartální pokles dynamiky byla nad odhady analytiků. Míra inflace v Americe potvrdila klesající trend a trh práce zůstává odolný. Naproti tomu v Evropě začínají přicházet první mráčky, přičemž z toho německého může začít brzy hodně pršet. Červencová data v německém průmyslu totiž naznačila nadále se zhoršující stav, kdy průmyslový index PMI vyšel znatelně pod odhady trhu na hodnotě 38,8 bodu (hodnoty pod 50 bodů značí kontrakci). Největší ekonomický motor Evropy tak zatím není, jak se zdá, v úplně nejlepší kondici. Naopak poměrně pozitivně překvapuje evropské jižní křídlo, kde např. ve Španělsku slušně rostla nálada spotřebitelů podpořená nízkou mírou inflace okolo 2 % meziročně. Italská průmyslová produkce rovněž porazila odhady a vykázala růst. Čína zatím nenaplňuje očekávání, která do ní v uplynulých měsících analytici vkládali. Ekonomické oživení neprobíhá tak rychle a čínská vláda proto představila další podpůrné mechanismy, kondici nepřidává ani tamější nemovitostní trh se svými strukturálními problémy. Vody ale patrně nejvíce rozvířila na konci července Bank of Japan, která poměrně nečekaně zvolnila kontrolu výnosové křivky.

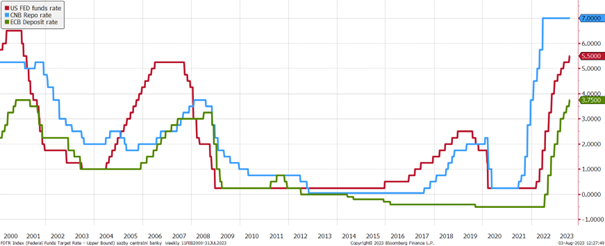

Vývoj základních sazeb v USA, EMU a České republice

Měnově-politická zasedání hlavních centrálních bank v červenci překvapení nepřinesla. Americký FED zvýšil své úrokové sazby po pauze v červnu o 25 bps a do konce roku má ve svých projekcích naplánovaný ještě jedno zvýšení o 25 bps, což je ovšem v rozporu s tržním pohledem, který už s dalším zvýšením úrokových sazeb příliš nepočítá. Evropská centrální banka zvedla své úrokové sazby rovněž v souladu s očekáváním o 25 bps na 4,25 %, resp. v případě depozitní sazby na 3,75 %. Na následující tiskové konferenci naznačila guvernérka ECB Ch. Lagarde, že trh může na zářijovém zasedání očekávat buď stabilitu sazeb nebo jejich další růst. V případě ECB by tak ještě jedno zvýšení přijít mohlo.

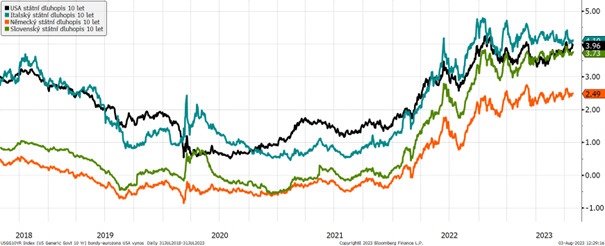

Výnosy 10letých státních dluhopisů vybraných zemí eurozóny a USA za posledních 5 let

U 10letých amerických vládních dluhopisů došlo v červenci k jejich nárůstu až k úrovni 4 %, což jsou maxima, která byla dosažena velmi krátce v říjnu minulého roku a předtím naposledy až v roce 2008. Investory vylekala nečekaná změna v rétorice japonské centrální banky, která se rozhodla uvolnit kontrolu své výnosové křivky, čímž defacto vyslala poměrně nečekaný jestřábí signál. Nicméně pod tlakem byly americké výnosy vesměs celý červenec, kdy data z americké ekonomiky a tamějšího trhu práce i nadále vykazovala vysokou odolnost, a tedy proinflační charakter. Dlouhodobé výnosy německého bundu zakončily červenec na úrovni okolo 2,5 %, a tedy oproti červnu o asi 10 bps výše. Na jednu stranu z evropské ekonomiky přicházejí slabší ekonomická data, která působí ve směru poklesu výnosů (růstu cen) vládních obligací, na druhou stranu ale drží ECB i nadále poměrně jestřábí tón ohledně směřování své měnové politiky pro nejbližší zasedání, což pro dluhopisy vyznívá naopak spíše negativně (růst výnosů). Vývoj u italských, resp. slovenských státních dluhopisů následoval v červenci vývoj německého bundu, přičemž spread mezi dlouhodobým výnosem Itálie a Německa se snížil o necelých 7 bps. Spread slovenského dluhopisu byl proti německému více méně stabilní.

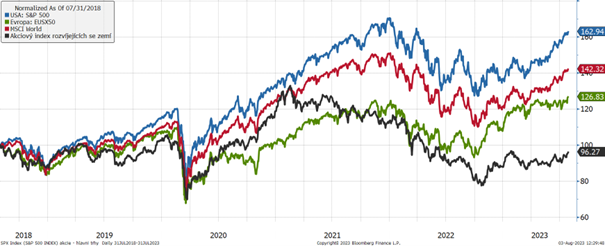

Vývoj vybraných akciových indexů za posledních 5 let

Globální akciový trh vyjádřený indexem MSCI World přidal v červenci 3,3 % a celkově se od začátku roku nachází již o necelých 18 % výše. Akciové trhy tak svižně odmazávají ztráty, které nabraly během loňska. Nutno ovšem podotknout, že růst cen akcií je tažen primárně skrze jejich vyšší oceňovací násobky, a nikoliv skrze lepší očekávání ohledně vývoje ziskovosti či vývoje úrokových sazeb. Oproti americkým akciím ty evropské mírně ztrácely, což jde na vrub jednak horším ekonomickým datům, ale také rozdílnému složení jednotlivých indexů, kdy např. v americkém indexu S&P 500 jsou mnohem více zastoupeny technologické firmy, jenž raketově rostou na vlně nového fenoménu AI. Růst je podpořen i solidními čísly z probíhající výsledkové sezóny.

Vývoj kurzu dolaru vůči euru za 5 let

V reakci na lepší inflační čísla v Americe, a s tím spojený možný konec růstu amerických úrokových sazeb v polovině července, se dolar na páru s eurem dostal až na hodnotu 1,12 USD/EUR, což bylo minimum za poslední rok. Poté začal prudce posilovat s tím, jak data amerického HDP za 2Q 2023 ukázala vysokou odolnost spotřeby, investic a vyšla solidní čísla z trhu práce. Dolar tak od dosaženého minima v polovině července nakonec měsíc zakončil o skoro 2 % výše oproti euru.

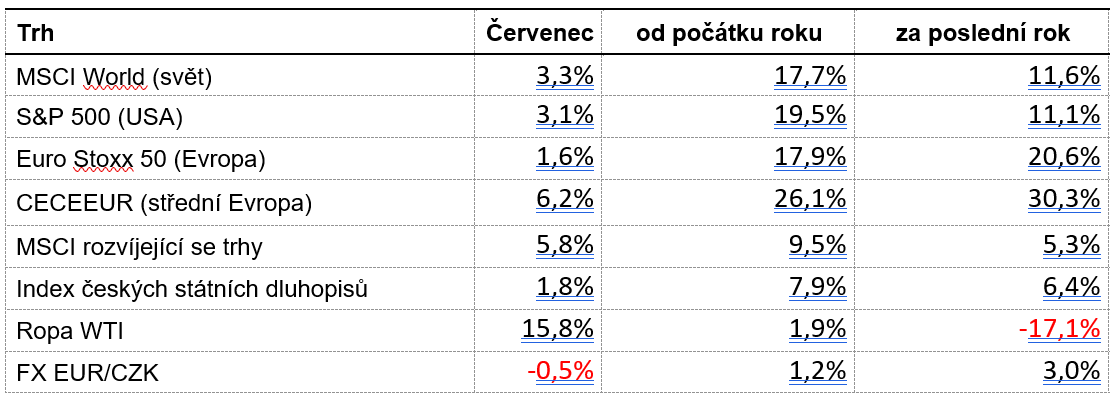

Optikou finančních indexů

Z akciových trhů vykázaly v červenci nejlepší výkonnost akcie středoevropských firem a rozvíjejících se trhů. CEE akcie jsou tak regionálně od začátku roku jasným vítězem se zhodnocením mírně přes 26 %. Akcie západní Evropy připsaly 1,6 % a zvolnily tak raketové tempo růstu z posledních měsíců v porovnání s ostatními regiony. Americké akcie přidaly 3,1 % a jsou oproti evropským od začátku roku již téměř o 2 % výše. V reakci na snížení produkce ze strany Saudské Arábie a Ruska ropa silně posilovala a vykázala dvojciferný meziměsíční růst, avšak meziročně je stále o cca 17 % níže.

Výhled

Zdá se, že centrální banky vyspělých ekonomik jsou vesměs na konci svého cyklu zvedání úrokových sazeb, což na jednu stranu žene finanční trhy vzhůru v naději, že úrokové sazby za několik měsíců začnou zase klesat, na druhou stranu to ale vybízí k opatrnosti. Efekty transmise vyšších úrokových sazeb teprve začínají do reálné ekonomiky prosakovat (transmise rozhodnutí měnové politiky trvá zhruba 1,5 roku). Během následujících měsíců se ukáže, jak dobře dokázaly centrální banky vybalancovat svižný růst úrokových sazeb, se kterým začaly v minulém roce, jenž primárně brzdí inflaci, ale zákonitě brzdí také ekonomickou aktivitu. Nacenění akciových trhů je poměrně optimistické a trh nyní očekává tzv. hladké přistání, což je ideální scénář v podobě rychlého zkrocení inflace bez většího ekonomického zpomalení. Naproti tomu se zdá, že dluhopisové trhy jsou o něco opatrnější, kdy výnosové křivky zůstávají stále inverzní, což historicky signalizuje přicházející recesi. Celkově očekáváme i nadále solidní výkonnost dluhopisů, kterou bude hnát primárně klesající trajektorie inflace. U akcií zůstáváme opatrní se selektivním přístupem, jelikož nacenění mezi jednotlivými sektory a regiony je značně heterogenní.

Výkonnost eurových fondů řízených v Partners za poslední rok

Kladných čísel letos dosahují i fondy denominované v EUR. Dluhopisový fond Simplea Euro Bond Opportunity připsal za červenec 0,3 % a od začátku roku drží kladnou výkonnost přes 1,5 %. Eurová třída fondu Double speed rizikový přidala rovněž solidní 4 % a akciový fond Simplea Global Equity ESG EUR je od začátku roku již přes 8 % v plusu.

Autor: Ondřej Slezáček, portfolio manažer, Partners investiční společnost